配资用户选择期货配资公司实际上也是提高配资者操作效率的方式,对此,配资用户应该如何进行操作?特别是面对配市场上的交易风险,如果出现配资策略失误,很容易导致资金的亏损,配资者有该如何及时防控呢?

家财万贯花不完,中欧期货配资公司,基金找葛兰。

上面这句略带调侃和嘲讽的话,出自中欧医疗期货配资公司,基金吧中的一条评论。

伴随着近两年来医药板块的持续回调,中欧基金旗下的多只医药主题基金也出现了大幅的回撤,而曾经被奉为“医药女神”的葛兰也因此走下神坛,并沦为了基民们嘲讽的对象。

根据数据统计显示,截至10月14日收盘,葛兰现任管理的基金数量为9只,而这9只基金近一年的收益全部为负;其中,规模最大的中欧医疗健康混合A近一年跌幅为337%,而跌幅最大的中欧医疗创新股票C,近一年跌幅更是达到了33%。

对于“麻辣粉”利率未下调的原因,王青判断,当前经济下行压力进一步加大,财政政策中的退税减税、货币政策中的全面期货配资公司,降准都在陆续加码,但美联储加息提速在即,货币政策在“以我为主”的基调下,仍力求内外兼顾,保持内部均衡与外部均衡之间的平衡,其中,降息是否会加剧以及会多大程度上加剧资本外流和触发人民币汇率贬值,是当前的主要权衡因素。本轮疫情的持续时间和冲击程度都有待观察,经济下行的紧迫程度或尚不足以促使监管层在四个月内两次动用降息“大招”。

对于“麻辣粉”利率未下调的原因,王青判断,当前经济下行压力进一步加大,财政政策中的退税减税、货币政策中的全面期货配资公司,降准都在陆续加码,但美联储加息提速在即,货币政策在“以我为主”的基调下,仍力求内外兼顾,保持内部均衡与外部均衡之间的平衡,其中,降息是否会加剧以及会多大程度上加剧资本外流和触发人民币汇率贬值,是当前的主要权衡因素。本轮疫情的持续时间和冲击程度都有待观察,经济下行的紧迫程度或尚不足以促使监管层在四个月内两次动用降息“大招”。正当大家对葛兰已经失去信心、认为今年中欧医疗败局已定的时候,奇迹却突然上演了——10月14日,受到利好的影响,整个医药和医疗器械板块上演了涨停潮,而葛兰管理的9只基金均大幅上涨,其中中欧医疗健康创新更是大涨93%。

在经过了两年时间的大幅回调后,毫无疑问医药板块已经出现了一定的投资机会,而中欧医疗的大涨也确实证实了这一点。然而需要打问号的是——即便行业开始回暖,但过去一年表现不佳的中欧医疗还值得投资吗?或者说,已经“验证了实力”的葛兰还值得我们的信任吗?

累计收益超300%,“医药女神”背后的辉煌战绩

医学界少了一位科学家,而投资界多了一位专业的主题基金经理。

上面这句话,是葛兰在2016年才刚刚开始担任基金经理时,一篇文章对葛兰的描述。

虽然这篇文章难免带有一些吹嘘的成分,但从葛兰的学历来看其实也并不算夸张——博士毕业于美国西北大学生物医学工程专业,还成功申请到了美国心脏学会科研基金。

上面提到的也只是葛兰的背景;真正让其出圈并晋升为“医药女神”的还是其超强的战绩。

根据资料显示,葛兰自2014年9月起加入中欧基金,并在没多久后便开始管理基金。

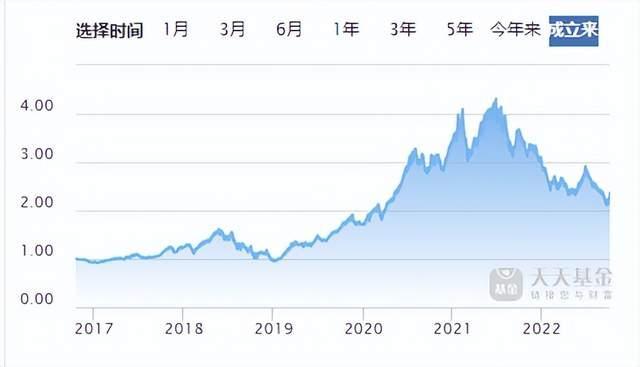

2016年9月,葛兰开始管理中欧医疗健康混合,这只医药主题基金无疑是葛兰的代表作,从2016年9月开始到2019年年末,这只基金的累计收益超过了80%,年化收益率超过20%。

而这还只是开始而已。时间来到2020年,伴随着疫情的突然出现以及医药行业政策的催化,整个医药医疗板块迎来了爆发,而中欧医疗健康混合无疑踩上了最强的风口,净值不断攀升。

根据数据统计,在2019年12月30日中欧医疗健康混合的净值不过706元,而到了2021年7月1日其净值就飙升到了31元,短短一年半的时间涨幅接近1564%,而若从2016年刚开始接手时开始计算,不到5年时间中欧医疗健康混合的累计收益更是突破了300%。

配资用户要想获取更多期货配资公司掌握更多相关信息,才能检查清楚配资公司的具体经营情况是否符合正规,正规的配资公司安全性相对高些,同时也能保障配资交易的正常进行,减少交易风险。

配资用户要想获取更多期货配资公司掌握更多相关信息,才能检查清楚配资公司的具体经营情况是否符合正规,正规的配资公司安全性相对高些,同时也能保障配资交易的正常进行,减少交易风险。伴随着净值不断创出新高,中欧医疗健康混合也开始慢慢走红,而背后的基金经理葛兰也因此名声大噪,被大家誉为“医药女神”。随着名气越来越大,葛兰相继接管了中欧医疗创新股票、中欧阿尔法混合、中欧研究精选混合等多只基金,成为中欧基金的顶流基金经理。

从基金的管理规模来看,随着管理的基金越来越多,葛兰的基金管理规模也越来越大。

截至10月14日收盘,葛兰的现任基金资产总规模为10151亿,是整个基金行业中为数不多的千亿基金经理之

近一年大跌超30%,“医药女神”走下神坛

投资是一场长跑比赛,除了比拼速度,更考究的是耐力。

而如果从“耐力”这个角度来看,作为顶流基金经理的葛兰,其实并不过关。

虽然在2016到2021年期间创下了辉煌的战绩,但伴随着最近一年多以来医药和医疗器械板块持续的回调,葛兰旗下的多只基金也出现了大幅的回撤。

以葛兰的代表作中欧医疗健康混合为例。在去年的6月28日,中欧医疗健康混合创出了237元的历史最高点,随后便开始大幅回撤;截至今年10月14日收盘,中欧医疗健康混合的净值仅为3353元,不到一年半的时间已经回撤了488%,而近一年跌幅也超过了30%。

实际上,回顾葛兰最近一年多以来的操作,很多的地方并不过关。

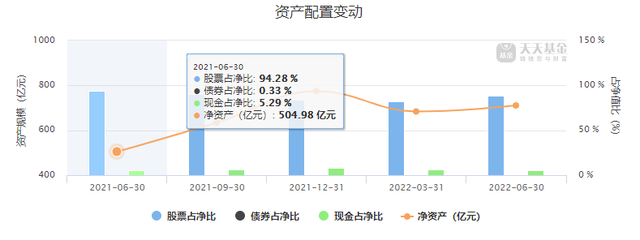

首先是对于仓位的把控方面,医药板块在经历了长达5年时间的大牛市之后,整个板块已经明显进入高估值区间,而作为医药领域的专家,葛兰自然也清楚这一点。

然而从中欧医疗健康混合的仓位来看,面对高估的医药行业,葛兰并没有太多的操作。在去年二季度时,该基金的股票仓位比重高达928%,随着基金净值的快速回落,中欧医疗健康混合才开始降低股票的仓位,在今年一季度降到了808%,属于典型的“高买低卖”操作。

其次还有筛选个股方面,在经历了长时间的大幅上涨过后,其实很多的医药个股都已经实现了翻倍甚至数倍的涨幅,众多资本如高瓴、社保基金等都选择了退场的时候,中欧医疗健康混合却并没有选择调仓换股,而是选择继续坚守。

例如中欧医疗健康一直坚定持有的爱尔眼科,在去年二季度时,这只个股成了中欧医疗健康的第一大持仓股,持股数量高达7,360万,持股比例达到了上限的10%。然而从股价来看,爱尔眼科的股价已经在几年里翻了超过10倍,背后的风险并不小。

即便是股价已经明显高估,但中欧医疗健康却并没有减仓,此后爱尔眼科股价一路下行,中欧医疗健康不但没有减仓,在选择“硬抗”的同时还逆势加仓,在去年三季度加仓3600万股,四季度又加仓了约3000万股,而到了今年的二季度又小幅加仓了1000万股。

从最近一年的种种操作来看,面对突然大幅回撤的医药板块,被誉为“医药女神”的葛兰多少有点手忙脚乱,而“硬抗”、逆势加仓、高买低卖等操作更是配不上“千亿基金经理”的名头。

行业迎来回暖,葛兰还值得坚守吗?

在经过了一年多时间的持续回调后,医药板块终于开始回暖。

10月14日,受到政策利好的影响,医药和医疗器械板块集体大涨,两个板块的涨幅均超过了8%,而葛兰旗下的9只基金均出现了大幅的反弹,其中中欧医疗健康更是大涨93%。

而面对基金的突然大涨,一个现实的问题摆在基民的面前——葛兰还值得坚守吗?

实际上,对于许多的基民而言,这个问题在心中其实已经有答案。

从走势来看,虽然葛兰被誉为“医药女神”,但管理的基金其实还跑不过行业ETF。

以规模最大的中欧医疗健康混合为例,在10月14日整个医药和医疗器械板块大涨时其涨幅为6%,但跟踪行业的医疗器械ETF、医药ETF等均直接涨停,两者的涨幅差距甚远。

而若从近一年的走势来看,近一年医疗器械ETF的跌幅为20%左右,医药ETF的跌幅则为30%左右,两只行业ETF的走势表现均好于中欧医疗健康混合。

一般而言,基民购买主动型基金,往往追求的是基金经理能够取得优于行业的表现,毕竟主动性基金的管理费用更高,但从目前来看,无论是上涨还是下跌,中欧医疗健康混合均达不到优于行业表现的要求,葛兰的成绩其实并不合格。

都说“得意时,朋友认识了你;落难时,你认识了朋友”,而基金经理也是如此,我们往往在行情好的时候认识了这个基金经理,但在行情不好的时候才看清楚这个基金经理的实力。

在经历了近两年的大熊市之后,“医药女神”的真实实力已经摆在了广大基民的面前,是否继续坚守,大家心里其实早已经有了答案。

配资用户提前了解清楚期货配资公司对后面的操作是非常有利的,配资者可以结合当前配资市场的情况进行考察清楚,对于相关的配资规则及时掌握,同时也要知道参与配资活动的过程中所需要承担的风险压力,谨慎进行配资投资。

文章为作者独立观点,不代表配资门户观点