配资排名情况可直接影响配资用户的选择,这也说明了配资公司只有不断的改善公司的经营情况,排名越靠前的配资公司越受到更多配资用户的选择。配资用户又应该怎么选择合理经营的正规配资公司?

潮水退去,谁在裸泳?

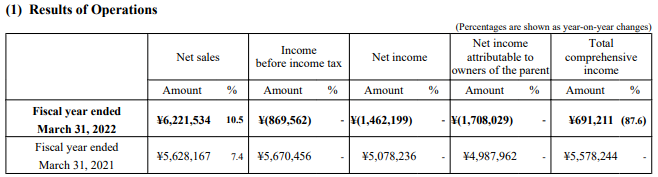

培养基主要包括天然专业配资公司,细胞培养基、合成配资选股,细胞培养基和无血清配资选股,细胞培养基等。目前合成配资选股,细胞培养基和无血清配资选股,细胞培养基是最为主要的两大类产品。其中,无动物组分无血清配资选股,细胞培养基是目前在生物制药行业中应用最广泛。科技股抛售潮下,全球规模最大的风投机构正面临“至暗时刻”。5月12日,软银集团披露的最新财报显示,截至3月31日,软银愿景基金2021财年净亏损高达64万亿日元,成为了全球风险投资领域的最大亏损之

这一次软银再次面临史诗级巨亏,是否会继续减持阿里巴巴,也是市场关注的焦点之在5月12日的新闻发布会上,孙正义表示,阿里巴巴占软银资产净值的22%,占愿景基金的49%。

潮水退去,美股科技股的泡沫正在破裂,苹果跌落“全球专业配资公司,市值第一”的宝座,也成为了热议话题。当地时间5月11日,美股经历了历史性的一刻:石油巨头沙特阿美总专业配资公司,市值正式超越苹果,成为了全球专业配资公司,市值最高的上市公司。

巨亏1400亿

一场科技的“豪赌”巨亏1400亿元。

月12日,软银集团披露了2021财年的业绩报告,截至3月31日,软银集团2021财年净亏损为7万亿日元。

一年巨亏17000亿日元,将成为软银集团成立38年以来的最大亏损记录,也几乎是全球风险投资领域的最大亏损之

软银集团巨亏主要是因为,旗下2只愿景基金,这是自2017年成立以来的最大年度亏损,2021财年愿景基金的投资亏损更是高达55万亿日元,包括愿景基金及其他基金的投资损失合计达74万亿日元。

而从亏损时点来看,软银集团2021财年的亏损主要集中于今年一季度。据其财报显示,截至2022年3月31日的2021财年第四季度财报,净亏损1万亿日元,创下了有史以来最大的季度净亏损。

财报公布当天,软银集团股价重挫8%,自2021年3月的高点,软银集团的股价累计跌幅更是接近60%。

这意味着,这一轮科技股抛售潮下,软银集团成为了最大的输家之复盘旗下的2只愿景基金,可以发现,一直以来,都是坚定投资科技产业,投资风格非常激进。

据野村证券的最新报告显示,2022年一季度,愿景基金投资持有的34只科技股中有32只出现了亏损。其中包括,韩国电商巨头Coupang带来损失54亿美元、新加坡网约车平台Grab的损失24亿美元、印度移动支付巨头Paytm的亏损13亿美元和美国最大外卖配送平台DoorDash的亏损11亿美元,几乎所有参股的科技公司的股价都已经低于发行价,损失惨重。

据《华尔街日报》报道,愿景基金一期所持大部分上市公司股价自年初以来已腰斩,如果软银一直未减持,则潜在损失或已超250亿美元。

财报披露后,软银集团举行了新闻发布会,公司CEO孙正义在会上表示,在疫情反复、俄乌冲突等因素的影响下,谨慎的时候到了。他更是宣布,软银集团将正式放缓投资,将采取保守的投资步伐,与2021年相比,今年的投资额将缩减25%-50%。

这家全球最大的风投机构已经吹响了“撤退”的号角,与此前的激进、乐观形成了强烈反差。

回顾软银集团的历史,最高光时刻是在2017年,软银愿景基金一期正式成立,总规模高达1000亿美元,承载了孙正义投资全球科技的野心,而当年整个美国风投行业的投资总额也只有753亿美元,震惊全球创投圈。

此后的3年时间,该基金已投资700亿美元,累计投资了88家创业项目,包括了滴滴出行、Uber、OYO、Wework等诸多共享经济领域的企业。

软银的“至暗时刻”

尽管,孙正义在发布会上表示,知道如何度过难关,软银有足够的现金来履行债务义务,公司的基础也很稳固。

但有分析师指出,巨亏17000亿日元后,软银集团不断上升的债务水平仍然是大问题,软银后续或将重新评估抛售资金计划,以此来缓解现金流。

今年3月以来,软银已经开始了套现、筹钱计划。3月19日,软银将自动驾驶独角兽Cruise的部分股权转让给了通用汽车,回笼资金21亿美元,相比其最初投资成本,赚取了9亿美元的利润。

今年4月中旬,美国证监会文件显示,软银愿景基金抛售5000万Coupang的股票,总价值10亿美元,这是其第2次减持这家韩国电商巨头,抛售价格仅有20.87美元/股,相比IPO发行价低了近30%,损失惨重。

值得一提的是,自阿里巴巴上市以后,软银集团每次面临危机,几乎都会选择抛售阿里套现“自救”。

016年,软银集团首次减持阿里巴巴,套现超100亿美元;2019年6月,软银再次出售阿里7300万股美国存托股票,套现金额超过130亿美元,持股比例降至28%。

020年软银集团经营业绩巨亏35万亿日元,当年3月底,软银表示,将从阿里套现140亿美元,减持数量相当于其持有阿里股份的10%。

这一次软银再次面临史诗级巨亏,是否会继续减持阿里巴巴,也是市场关注的焦点之在5月12日的新闻发布会上,孙正义表示,阿里巴巴占软银资产净值的22%,占愿景基金的49%。

此前,富瑞发表研究报告称,软银在2022年需要400亿至450亿美元现金,来为其私募股权投资和回购提供资金,有可能通过出售资产来筹资,其所持有的阿里巴巴是套现的选项之富瑞估计,软银集团在2021年四季度或已经减持了阿里巴巴2000万股。

令人唏嘘的是,软银斥资1500亿美元打造的愿景基金一期、二期,在共享经济、人工智能、新能源赛道疯狂砸钱,至今都未能培育出第2家“阿里巴巴”,而经营亏损却在持续扩大,窟窿也越来越大。

石油巨鳄“登顶”,苹果跌落

潮水退去,全球科技股的泡沫正在破裂。

俄乌局势、新冠疫情、全球通胀以及美联储加息等多因素袭扰下,资金正在“抛弃”高估值的科技股,上演了一轮惨烈的抛售潮。

以美国的科技巨头为例,2022年以来,总专业配资公司,市值缩水超1000亿美元的科技上市公司达11家,其中亚马逊的总专业配资公司,市值蒸发最为惨烈,年内总专业配资公司,市值缩水超过6250亿美元,几乎约等于2个贵州茅台(60051。

苹果、微软、谷歌、Meta的总专业配资公司,市值年内累计蒸发均已超过4000亿美元,分别高达5305亿美元、5737亿美元、4187亿美元、4111亿美元;特斯拉、英伟达的总专业配资公司,市值年内蒸发也分别高达3312亿美元、3179亿美元。

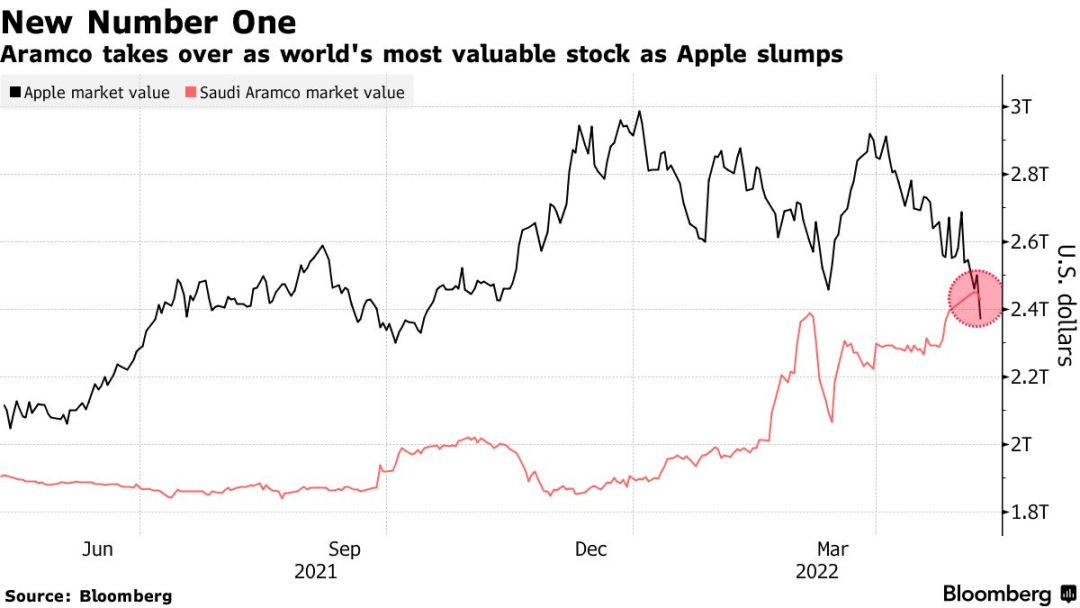

这一波抛售潮之下,苹果跌落“全球专业配资公司,市值第一”的宝座,也成为了热议话题。当地时间5月11日,美股刚刚经历了标志性的一刻:石油巨头沙特阿美专业配资公司,市值超越苹果,成为最新的全球专业配资公司,市值最高公司。

当日,苹果大幅收跌18%,总专业配资公司,市值蒸发1296亿美元,最新总专业配资公司,市值回落至31万亿美元。而据彭博数据,沙特阿美的股价接近历史最高水平,总专业配资公司,市值约为43万亿美元,自2020年以来首次超过苹果。

而今年早些时候,苹果公司总专业配资公司,市值一度超过3万亿美元,比沙特阿美高出约1万亿美元。然而,从那以后,苹果股价下跌了28%%,而沙特阿美的股价则逆势上涨了28%。

目前,苹果仍然是美国公司中专业配资公司,市值最大的股票,微软公司则位居第总专业配资公司,市值为95万亿美元。

华尔街分析人士指出,沙特阿美超越苹果,或许是2022年全球资本市场风格的一个缩影,资金正在从高估值的科技股流出,转而买入并持有受益于大宗商品涨价的能源股。

据高盛的统计数据显示,在过去5周中,有4周对冲基金都是美国能源股的净买家,多头买入比空头卖出多出超过3倍。

022年以来,埃克森美孚、雪佛龙、道达尔、巴西石油、康菲石油等能源巨头纷纷大涨,均大幅跑赢同期大市。高盛对冲基金销售主管TonyPasquariello表示,未来能源股仍然是躲避市场恶性抛售的唯一“避风港”。

以上这种算是选错股票专业配资公司公司带来比较严重的一种后果了,实际上,除此之外还与配资公司的风控实力以及资金实力等各方面息息相关,而小编所说的对的股票股票配资网站公司是指那些做实盘的,综合实力强大的,用户口碑比较好的股票股票配资网站公司,如此便能在一定程度上减免不必要的风险。随着国际油价的持续飙涨,能源公司的盈利也在水涨船高。今年3月,沙特阿美报告称,其2021年全球利润达到1100亿美元,同比增长超过100%,预计2022年净利润将继续创出新高。

投资者选择配资交易之前,要提前做好交易计划,比如专业配资公司,要根据配资市场行情趋势来进行选择,再结合自身的操作经验来选择自己熟悉的操作领域和制定自主策略,对于配资交易的过程中如果出现了亏损,先保持冷静,及时采取措施减少交易的损失。

文章为作者独立观点,不代表配资门户观点