牛市股票配资应该怎么操作才合理?投资股票配资说明当前股市的趋势是向好的,有做多机会,同时获取的盈利机会也多,但前提是投资者应该选择具有成长空间较好的股指,不宜选择一下子冲高的股票,风险会增加。

近期市场波动加剧,一些在市场高点买了基金,不幸被套的小伙伴,不禁感到困惑:到底是应该跟风赎回,还是继续耐心持有?

回溯历史,以平常心看待当下波动

回溯过去9年的A股市场历史走势不难发现,其实波动始终伴随我们左右。从2013年以来至今,A股主要指数的最大回撤超过20%。

偏股混合基金指数平均回撤也近20%,但偏股基金指数近9年的收益近200%,远超中证800指数。

引发市场涨跌的影响因素可谓数不胜数,小到资金流向、股票估值、公司基本面等,大到政治、经济等宏观政策的变化,都在无形中对A股走势产生影响,因此市场出现波动是非常正常的。我们所要做的,就是用平常心来看待波动。

但问题是,“市场先生”的脾气阴晴不定,人们在面临波动时,大多会选择盲目追涨或恐慌割肉。即使是纵横驰骋沙场多年的老基民,也免不了有禁不住追涨杀跌诱惑的时候,在人性弱点的驱使下,在市场高点买入,在低迷的深度价值区间退出,最终错过真正的长期收益。而这些都是投资中常见的“反向操作”,更是造成亏损的重要原因。

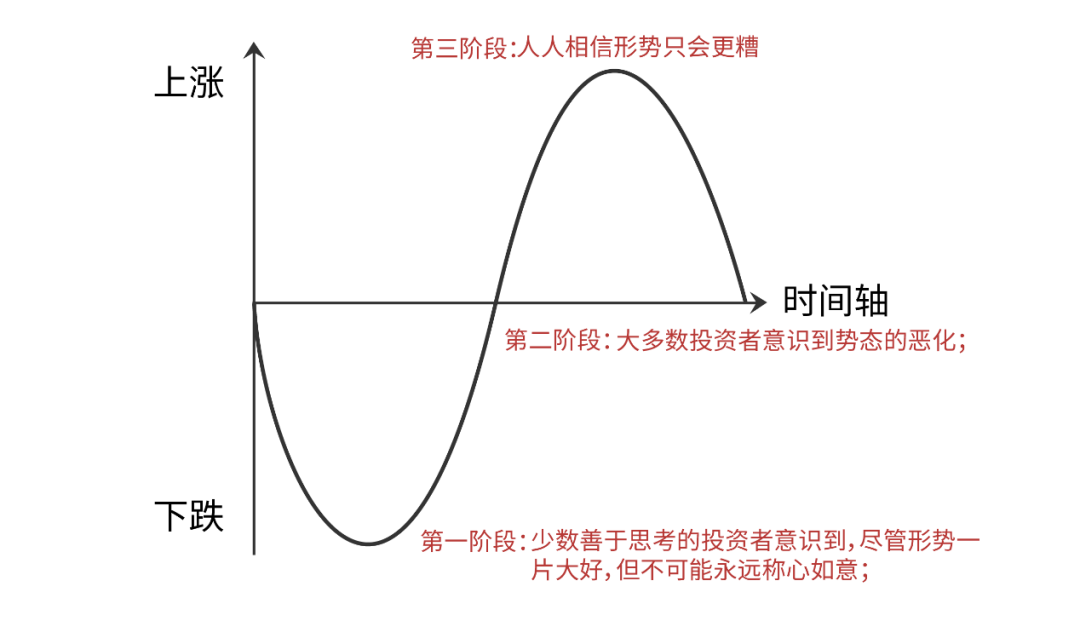

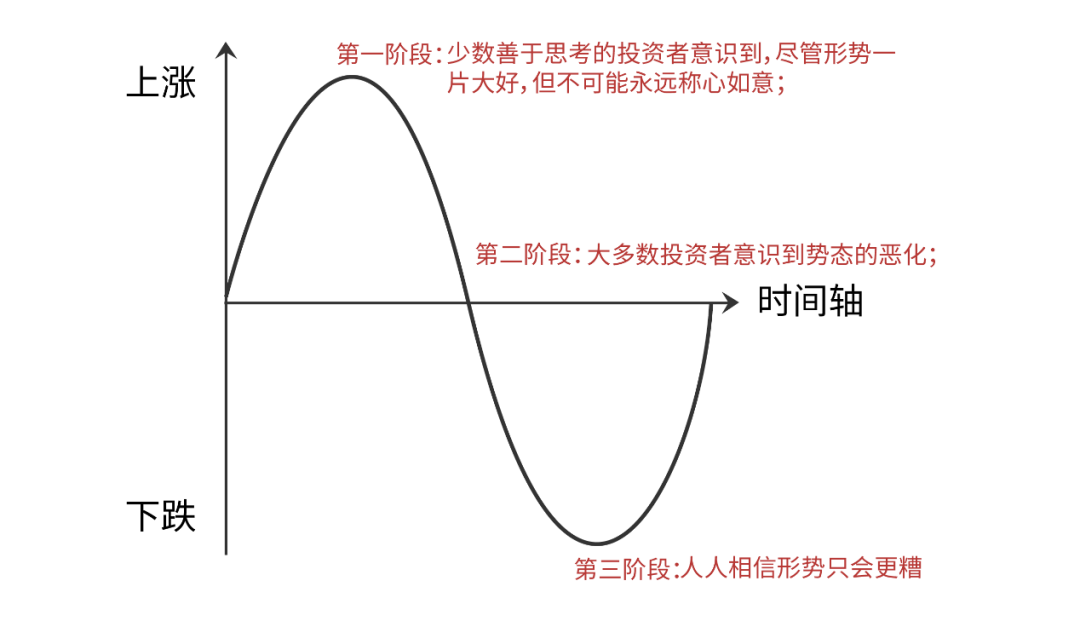

配资用户对于一些专业的配资人士相关的投资股票配资也是具有参考价值的,可以根据这些信息快速抓取市场热点,抓住机会,同时也要提高自己的见解和自主策略,不要盲目追涨,把交易风险降低化。对于这种现象,霍华德·马克思在《投资最重要的事》一书中描述牛市有三个阶段:第一阶段,少数有远见的人开始相信一切会更好;第二阶段,大多数投资者意识到进步的确已经发生;第三阶段,人人断言一切永远会更好。而当投资者相信情况只会越来越好的时候,就进入了最危险的阶段。

而熊市则刚好相反:第一阶段,少数善于思考的投资者意识到,尽管形势一片大好,但不可能永远称心如意;第二阶段,大多数投资者意识到势态的恶化;第三阶段,人人相信形势只会更糟。

每个追涨杀跌的投资者初衷都是“涨前买,跌前卖”,但结果往往事与愿违。期望以短期频繁交易来规避波动的风险听起来固然美好,但现实是没有人能够精准预测短期涨跌,也没有人能够完美规避短期的市场波动。

结合证券行业的马太效应,国泰君安非银首席分析师刘欣琦甚至提出,2022年一季度,预计中信证券将为传统投资股票配资,券商中唯一实现归母净利润正增长的配资公司套现,券商。主要原因包括:中信证券金融资产扩表主要来自于以衍生品为代表的客需型业务而非方向型业务,因此受市场调整的影响相对更小;报告期其业绩的基数尤其是投资业务收入相对较低;推断营业收入的下降与大宗商业交易等利润率较低的收入下降有关。投资致胜之道——坚持做长期正确的事

如何在投资中长期立于不败之地呢?关键词便是坚持和长期。

对于普通投资者来说,最简单、省心且容易坚持的方法就是基金定投。基金定投一方面可以通过定期定额的自动投资,让投资者远离市场的噪音,避免因受到市场涨跌的诱惑而盲目操作;另一方面,每期仅需投入较低的金额即可参与,平滑投资成本,这也使得投资者抗压能力更强,从而更容易坚持下去。

种一棵树最好的时间是十年前,其次是现在,基金定投也是如此。巴菲特曾经问过一个问题:如果你打算终身吃汉堡包却又不养牛,你希望牛肉价格更高还是更低呢?对于绝大多数投资者来说,在未来的很长时间内,特别是在定投的过程中,可能都是股票和基金的净买家而不是净卖家。当我们决定在未来几年内持续买入基金,那么市场下跌,我们可以视为一件好事。当市场调整,在低迷的底部盘整中,其实也在积蓄上涨的力量。基金定投可以不断降低投资成本,积累更为低廉的份额,等待未来市场上涨,正是这种周期性的变化,使得基金定投最终会迎来微笑曲线。尤其是在我国经济高质量发展、上市公司持续创造价值、市场均值抬升的过程中,微笑曲线更易实现。

除了坚持规范投资纪律的基金定投之外,另一点就是要坚持长期投资。

投资本就是件知易行难的事,市场上赚钱的只是少数人。对于广大投资者来说,无论采取一次性投资还是定投的方式,唯有长期坚持才是真谛。行稳方能致远,过分在意眼前的涨跌并非明智之举。面对市场涨跌时保持理性与客观,避免受到情绪的裹挟,通过拉长投资期限和坚持投资,即使是在高点进场,依然能够依靠时间的力量反败为胜。唯有坚持下来的少数人,才有可能收获未来可观的回报。

参与到期货配资投资方式也是需要一定的投资股票配资来获取更多的配资盈利,比如说配资用户结合当前的市场行情采取哪些措施,或者是选择什么的策略,选择风险较小的是技巧进行操作,也能减少交易的损失。

文章为作者独立观点,不代表配资门户观点