道明证券外汇策略全球主管马克•麦考密克总结道:美元指数明年确实会下跌约10%,不过在转向之前还会进一步攀升。现在就押注美元将会逆转还为时过早。美元将在明年第二季度左右见顶,而不是现在。

拉丁美洲可能是一个例外。高盛基金经理们指出,巴西雷亚尔和墨西哥比索能够很好地抵御利率上升和对全球经济衰退担忧加剧的影响。花旗和大摩也认为新兴市场的情况正在好转。

其他国家已经开始踩下紧缩的刹车。上个月,加拿大将隔夜拆借利率从75个基点上调至50个基点,令投资者感到意外。上周,英国央行驳斥了市场对未来加息幅度的预期,称加息幅度过高,并警告称,如果按照这条道路走下去,将引发为期两年的衰退。

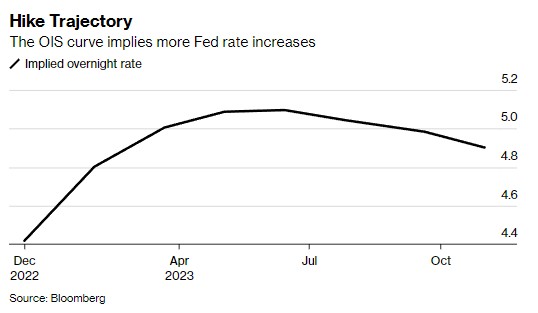

掉期交易员一直在为美联储12月下次会议时至少加息50个基点做准备。美元汇率在上周五创下2020年以来的最大跌幅后,周二跌至七周低点。

随着美元在今年早些时候飙升至几十年来的最高水平,其他货币走弱,日元跌至30年低点,而英镑一度贬值约五分之日本央行是少数几个将利率维持在极低水平的央行之使其成为今年10国集团成员国中表现最差的货币。

但这种观点也不是共识。富国银行策略师表示,尽管一些新兴市场可能能够抵御美联储的强硬举措,但终端利率上升应会给多数货币带来贬值压力。'由于美联储可能保持强硬立场,美元应会继续跑赢市场,并对新兴市场货币形成广泛的下行压力'。

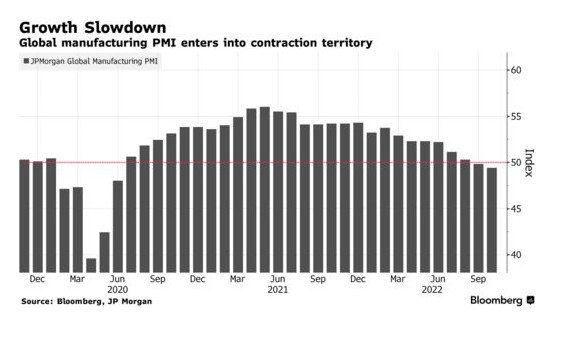

伦敦TSLombard的经济学家达瑞奥•帕金斯表示,无论本国政策如何,澳大利亚、新西兰、加拿大、英国、北欧国家和部分欧元区国家的货币都将面临压力。“我们已经到了美联储进一步加息将其他央行置于不可能不受影响的地步。”

荷兰合作银行驻伦敦策略师简·福利表示:“这是一个厄运循环,世界其他地区越疲弱,美元的前景就越好。尽管美元走得越强,其他国家的处境就越艰难,尤其是大宗商品进口国。”

分析师们表示,如果说有什么不同的话,那就是美联储坚持其鹰派立场并暗示终端利率水平将高于此前预期,再加上全球经济增长放缓,这增加了其他国家央行被迫放慢加息步伐的可能性,而这反过来可能会导致本国货币走弱。

文章为作者独立观点,不代表配资门户观点