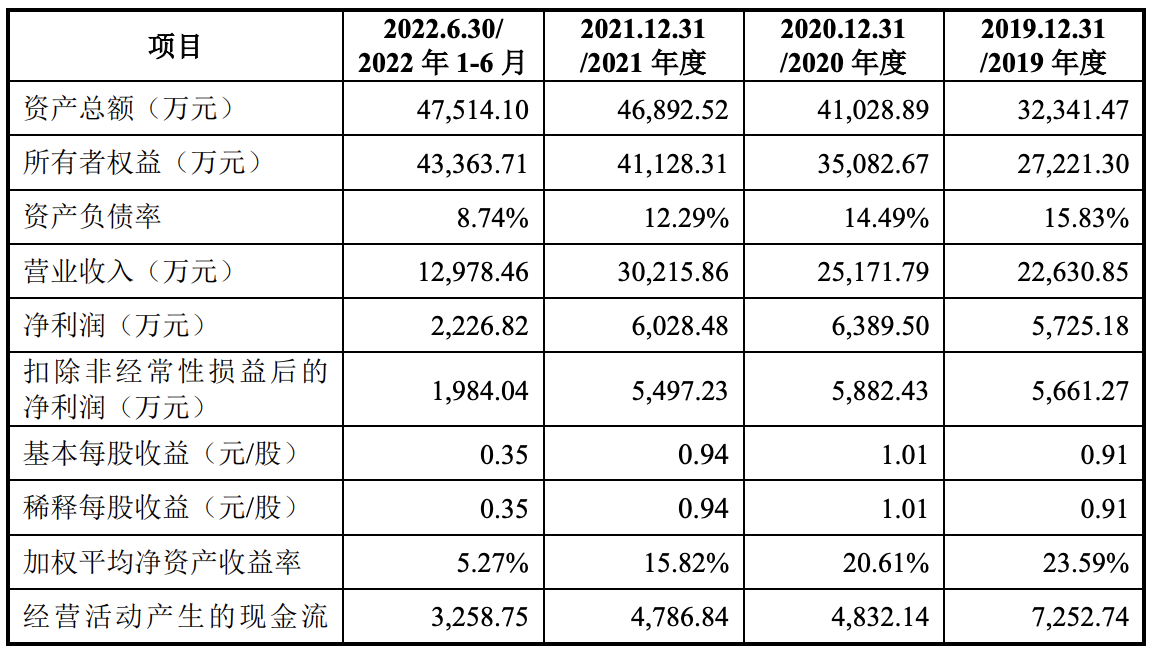

招股书显示,东南电子2019年、2020年、2021年和2022年上半年的营收分别为26亿元、52亿元、02亿元和30亿元;净利润分别为0.57亿元、0.64亿元、0.60亿元和0.22亿元,扣非后净利润分别为0.57亿元、0.59亿元、0.55亿元和0.20亿元。

此前招股书显示,东南电子披露的募集资金需求金额约为21亿元,拟将募资金额用于年产3亿只微动开关智能工厂建设项目、年产625万只汽车开关及其他部件生产线建设项目、东南电子研发中心建设项目和补充流动资金。

东南电子在招股书中披露,该公司的应收账款对象主要为美的集团、格力电器等大型家电品牌生产商。2019年至2021年,东南电子来自美的集团的应收账款和应收款项融资余额合计数分别为43416万元、53793万元和54275万元。

报告期内,东南电子的微动开关产品主要应用于家电领域,在收入金额分别为58亿元、176亿元、03亿元和79136万元,占该公司主营业务收入的比重分别为70.10%、70.14%、690%和627%。

报告期内,东南电子的主营业务毛利率分别为490%、425%、392%和30.26%,呈逐年下降趋势,主要原因系原材料价格上涨、客户需求变化以及新厂房投入使用引起的折旧增加所致。

报告期内,东南电子的研发投入金额分别为9935万元、10966万元、1370.24万元和5919万元,占营收比分别为39%、36%、53%和59%。目前,该公司已形成7项发明专利以及7项正在申请的发明专利。

值得一提的是,东南电子的客户集中度较高,前五名客户的合计销售收入占营业收入的比例分别为310%、390%、303%和40.30%。据了解,东南电子的主要客户包括美的集团、格力电器等。

报告期各期末,东南电子的应收账款账面价值分别为58627万元、80390万元、80243万元和7690.94万元,占当期主营业务收入的比重分别为296%、397%、279%和60.50%,其中,账龄在一年以内的应收账款余额占比均超过99%。

本次发行前,东南电子的实际控制人、控股股东为仇文奎、管献尧、赵一中,三人合计控制东南电子568%股份。本次发行后,三人将合计控制东南电子451%股份,仍为该公司的控股股东、实际控制人。

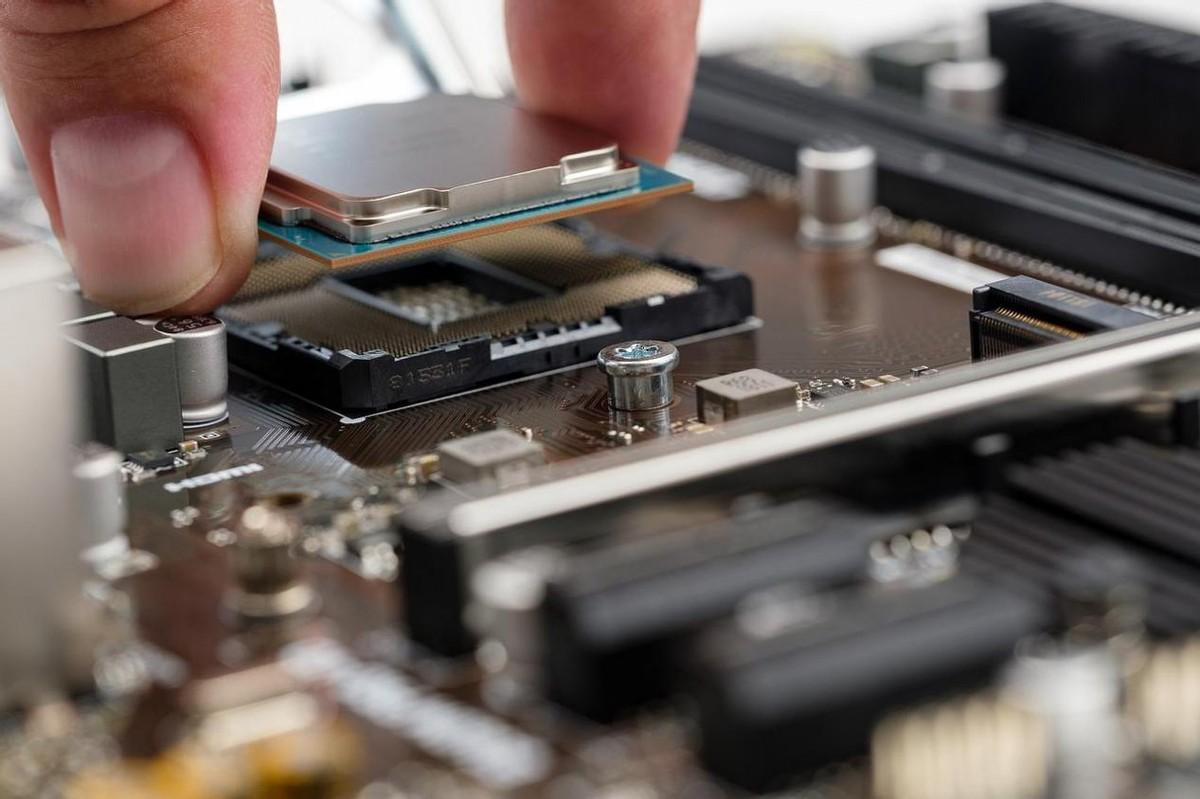

根据招股书介绍,东南电子成立于专注从事微动开关的研发、设计、生产及销售工作;公司生产的微动开关广泛应用于微波炉、洗碗机、汽车等产品,并覆盖了美的、格力、威力、格兰仕、西门子、博世、惠而浦、松下、LG、戴森、日立、东芝等知名品牌。

当前,仇文奎任东南电子董事长、总经理,管献尧为董事,赵一中为董事、技术顾问,张立为副董事长、副总经理,戴式忠为董事。

东南电子表示,2019年开始,美的集团启用美易单替代银行承兑汇票结算部分应收账款,且结算金额逐年增长,由于美易单并非商业汇票,出于谨慎性考虑,东南电子取得后仍作为应收账款核算,使得该公司期末应收款项融资余额逐年减少而应收账款余额逐年增加。

根据公告,东南电子本次公开发行股票数量为2146万股,发行后总共股本为8584万股。本次上市,东南电子预计募集资金额约为47亿元,募资净额约为85亿元。根据计算,东南电子预计上市时的总市值约为189亿元。

文章为作者独立观点,不代表配资门户观点