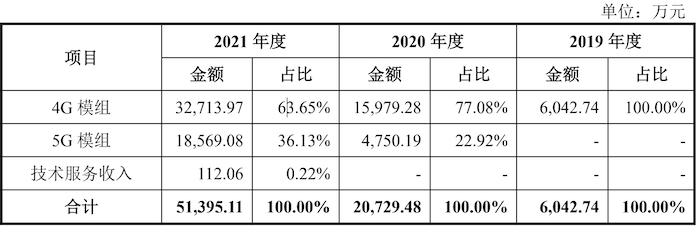

报告期内,公司营业收入分别为6,0474万元、07亿元和14亿元,年均复合增长率高达1964%。但入不敷出的情况下,慧智微亏损连连,各期净利润分别为-7,8852万元、-9,6115万元和-18亿元,最近一年尚未实现盈利;截至2021年12月31日,公司未分配利润金额为-48亿元,存在累计未弥补亏损。

报告期各期末,公司存货账面价值分别为4,870.42万元、5,5526万元和34亿元。2021年,由于供应链整体产能较紧张,公司加大了原材料和库存商品等的备货力度。

目前来看,三星A2三星GalaxyF52(5G)均为不超过2000元售价的低端机,荣耀50则为售价2000-3500元区间的中端机,但随着5月18日荣耀70的曝光,荣耀50价格持续走低甚至出现价崩。据新浪科技信息,荣耀50在电商平台“易得网”最新一期的活动中成交价仅41元,这不仅创下了该机上市以来的价格新低,更是智能机价格史上新的低价记录。

低毛利率、产品知名度较差

021年下半年,国产射频开始初露头角,其中三星GalaxyF52(5G)采用了飞骧科技的Phase5N射频前端模组FX5627H、FX5627K、FX5805A;荣耀50采用了昂瑞微的OM9901-1OM9902-11两颗5GPA。

值得注意的是,2019年至2021年,慧智微综合毛利率分别为06%、69%和119%,总体呈增长趋势,但与行业比差了一大截。国外思佳讯对应三年的毛利率均位于47%以上、威讯公布的2019年、2020年毛利率也高于40%。

报告期,慧智微前五大供应商均存在台湾砷化镓晶圆第一大代工厂稳懋,而2019年下半年5G大规模建设曾使得稳懋等多家台系砷化镓代工厂满载,2020年慧智微受晶圆代工和封测代工产能紧缺影响,公司当年产量64040万颗,销量74118万,出现产量低于销量的情况。

另一方面,报告期公司研发费用分别为5,2749万元、8,0345万元和14,8063万元,占营业收入的比例分别为835%、378%及281%,整体高于同行业可比公司493%、411%和484%的水平。公司研发费用主要由职工薪酬、股份支付费用、流片费、折旧摊销费、研发材料及封测费等构成。

和4G相比,慧智微2020年推出并在当年实现批量出货的5G模组产品竞争力相对较强,2020年实现毛利率502%,但2021年基于产品线的丰富和拓展客户需求,毛利率下滑至319%。随着5G市场完善供需平衡,不排除公司未来毛利率进一步下滑的可能。

不仅给予了较多的股权激励,慧智微整体员工的薪酬也在行业中处于较高水平。截至2021年12月31日,慧智微共有258名员工,其中研发人员179名,占比638%,系公司主要团队。

不仅如此,预计2022年至2025年四年公司还要分别确认69亿元、07亿元、8,3226万元和6,9325万元的股份支付费用,并计入经常性损益。

另一方面,随着公司进一步丰富射频前端模组的产品系列,对部分关键的滤波器、双工器需要对外采购,尤其是在Sub-3GHz频段对滤波器性能的要求较高,公司在核心滤波器资源上来源较为有限,对公司的4G系列产品扩展构成了一定的限制。

股权激励以及未来股权激励预计会对公司利润造成影响。慧智微表示,目前,由于公司经营规模效应仍未完全释放,在未来一段时间内存在持续亏损的风险。

国内行业中主要的企业包括卓胜微、唯捷创芯、紫光展锐、飞骧科技、昂瑞微等。

慧智微供应商主要包括晶圆代工厂、基板代工厂和封测代工厂等。能够满足慧智微采用的绝缘硅和砷化镓材料特殊工艺的上游晶圆制造及封测供应商数量有限,集成电路高技术门槛以及对芯片工艺稳定性要求等导致慧智微上游供应商高度集中。

慧智微表示:公司自研的可重构射频前端架构采用智能配置的方式,在大幅优化性能的同时有效控制了成本和体积,在多频多模通信领域具备较强的应用潜力。但由于射频前端解决方案通常由主流SoC厂商联合国际头部的射频前端厂商共同定义,新进入者需要兼容成熟方案的管脚从而导致公司只能部分发挥可重构射频前端的优势,在追求兼容性的同时部分牺牲了性能和集成度。

公司销售人员报告期人均薪酬分别为536万元、573万元和627万元,不仅高于各期研发人员,还分别比行业平均薪酬高出111万元、73万元和184万元。

除了高额研发投入因素的影响,慧智微持续亏损的原因还在于公司实施了股权激励,报告期各期确认股份支付金额分别为1,0510万元、1,560.22万元和63亿元。其中,2021年公司股份支付费用已超过上年营收。

慧智微是一家为智能手机、物联网等领域提供射频前端的芯片设计公司,主营业务为射频前端芯片及模组的研发、设计和销售。

射频前端芯片及模组需处理高频射频信号,处理难度大,需基于砷化镓、绝缘硅等特色工艺进行芯片研发,属于模拟芯片中的高门槛、高技术难度环节,需要长时间的设计经验和工艺经验积累。

根据Yole数据,2020年射频前端市场全球前五大厂商Skyworks、Qorvo、Broadcom、Qualcomm、Murata合计市场份额为84%,市场长期被国外公司垄断。

报告期内,公司加权平均研发人员/2分别为60人、85人以及140.5人,平均薪酬分别对应488万元、50.21万元和528万元,其中2020年公司研发人员薪酬较行业平均水平高了1万元;2021年更是高出44万元。

实际上,和国内其他公司相比,慧智微的品牌知名度相对较低。公司2020年才进入头部客户的供应体系,时间晚于竞争对手,导致慧智微在技术推广中需要长时间获得客户信任。报告期各期,慧智微销售费用率分别为153%、41%和57%,高于同行业可比公司47%、04%、20%的销售费用率。

产能和材料是制约国内射频前端企业的关键。国外射频前端龙头多以IDM模式运营,更能发挥协同优势,控制成本和提高技术壁垒,而国内厂商大多采取Fabless模式,对外部采购需求较高。

报告期内,公司主要晶圆代工厂和基板代工厂包括GlobalFoundries、稳懋和珠海越亚等,封测代工厂包括华天科技、长电科技等。报告期内,公司向前五大供应商采购金额占当期采购总额比例分别为837%、854%和881%。

大量备货、现金流紧张

产品主要为射频发射模组、接收模组的慧智微于近日闯关科创板,提出可重构射频前端平台,采用基于“绝缘硅+砷化镓”两种材料体系的可重构射频前端技术路线,慧智微三年复合增长率高达1964%。

国内来说,报告期同行业上市公司唯捷创芯、卓胜微、艾为电子三家平均毛利率分别为252%、249%和313%,其中与公司结构最为相似的唯捷创芯报告期毛利率分别为104%、192%和276%,也远远高于慧智微。

报告期,公司还分别进行了大额股权激励,其中2021年的股份支付费用已超过上年全年营收,不仅如此,慧智微的员工待遇还普遍高于行业平均水平。

此轮上市,慧智微计划募集资金104亿元,慧除了将46亿元用于总部基地及研发中心建设外,还有00亿元要用于补充流动资金,此外还将58亿元用于芯片测试中心建设项目。

具体来看,报告期慧智微平均六成以上的收入来源于4G模组,而2021年该项目的毛利率仅73%。2020年公司4G模组毛利率一度为负值,当期,单位成本29元/颗的4G模组售价仅15元/颗。原因在于慧智微为了维持成熟产品的市场竞争力而主动降低售价。

慧智微主要通过境外销售给经销商,产品包含4G、5G模组等频段的射频前端产品。招股书显示,慧智微的射频前端模组目前已经应用在三星A225G手机和OPPO、vivo、荣耀等智能手机。

持续亏损,股份支付超营收

但上游产能的紧缺及在全球市场议价能力较低,使得公司不得不以远低于行业平均的毛利率切入市场,而的高研发和备货需求又导致公司现金流持续紧张。

文章为作者独立观点,不代表配资门户观点