家券商资管年内发行57只非货基金

而在去年同期,情况却大为不同:40只新发公募基金中,混合型基金有25只,占比65%;债券型基金却仅有10只,占比25%。显而易见,今年权益市场不景气的情况下,券商资管开始有意无意地多发债基。

值得注意的是,东方红资管新发的5只混合型基金中,有4只属于定开型产品,封闭期分别为1年、18个月和2年。这在很大程度上帮助投资者避免了短期择时影响,同时也减轻了机构本身的管理和营销压力,但也需要足够强的品牌效应和用户粘性。

具体而言,东方红资管仍以权益主动管理能力见长,共发行7只公募产品,位居第包括5只混合型基金和1只股票型基金,债券型基金仅有1只。而在去年同期,该公司共发行11只公募产品,超过第二名整整6只。

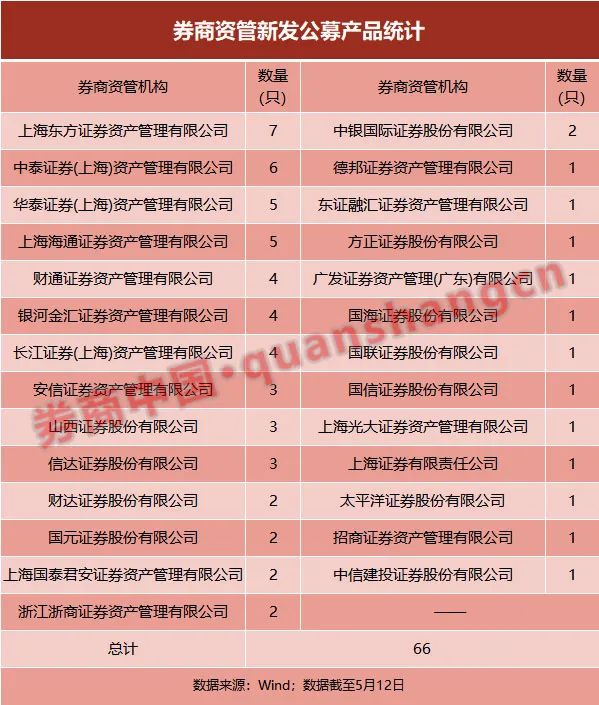

根据Wind数据,在整体管理规模缩水的情况下,截至5月12日,11家有数据统计的券商资管的公募产品总份额,今年以来却累计增加了595亿份,显示投资者正在逆市入局。与此券商资管今年共新发66只公募产品,相比于去年同期的40只,同比增长65%,其中有38只都是债券型基金。

值得注意的是,有券商资管人士告诉记者,其所在的券商资管今年新发的产品中,债基、固收+以及量化增强类的规模占比更多,权益类产品则以持营为主。“这是没办法的事情,市场跌成这样,压力是很大的。”

除此之外,包括长江证券资管、银河金汇资管、财通证券资管等在内,不少券商资管也在今年逆市新发了多只公募产品,显示券商资管正在加速闯入公募基金赛道。据公开资料,券商资管公募的队伍也在加速扩容:五矿证券已递交材料,国联证券则表示将设立公募业务部,中信证券、中金公司、中信建投相继官宣将设立资管子公司并申请公募牌照。

“我们今年已经发5只了,在家上班比在公司还忙!”上海一位仍居家办公的券商资管人士称。她同时坦言,在目前的市场环境下,今年新发产品规模中,的确债基、固收+以及量化增强类产品多一些,权益类产品则以持营为主。

实现600亿份逆市增长

从新发产品来看,截至5月12日,今年券商资管共发行成立了66只公募产品,即便扣除9只货币型基金,57只的新发非货公募基金也比去年同期的40只,多出整整17只。具体而言,66只新发公募基金中,有38只是债券型基金,占比高达558%;混合型基金则为13只,占比17%。

“公募永远是这句话,好发不好做,好做不好发。”有券商资管人士向记者感慨。尽管眼下A股市场的持续下行,让整个资管行业都陷入了销售焦虑,但包括券商资管在内的不少机构仍在努力鼓舞投资者逆市入场。

对于常规的开放型公募产品,资管机构通常会根据市场、业绩情况来做持营,除非是3年期之类的定开型产品,封闭期内通常不会特别进行持营。但过去两年,证券市场赚钱效应显著,各家资管机构竞相发布新产品,销售渠道也经常出现“赎旧买新”的操作,因此不少资管机构会将精力主要集中在新发基金的营销上。

值得注意的是,弱市环境下产品的发行困境,也在一定程度上筛选出了赛道上的新锐力量。

众所周知,一只基金从申报到批复再到发行,是需要时间的,因此各家机构手上都有储备产品,何时发什么产品可以根据市场情况及公司战略进行微调。但一家上市券商的资管业务人士则表示,正因产品申报需要时间,眼下券商资管集中发行债基,可能是很早之前就安排的产品线布局,同公司的战略调整没有太大关系。

中泰证券资管董事长黄文卿此前在接受记者采访时曾表示,中泰资管的识人和考核主要放在入司环节上。一旦选出了投资理念上志同道合、投资框架完整又能坚守自己风格的基金经理和投资经理,公司不仅不会设置相对排名的考核要求,还会帮助他们尽可能地排除短期业绩干扰。这使得无论市场处于亢奋或冷静阶段,其基金经理普遍能坚持自己的投资框架,风格未曾发生漂移,进而赢得产品净值增长及基民持续买入。

据Wind数据,截至5月12日,今年共有19家券商资管合计发行成立了57只非货公募基金。此外,共有7家机构新发公募产品数量超过3只,合计发行35只,占比超6成。

换言之,尽管市场回调让不少公募产品损失惨重,甚至净值破但券商资管的公募产品却整体仍在获得投资者的逆向加仓。“我们都知道今年情况肯定是不如前两年的,但不能因为这样就什么都不做。”有市场人士表示。

其次是中泰证券资管,今年以来共发行6只公募产品,但其中包括了1只大集合转公募的货币型基金和2只债券型基金,其余3只均为混合型基金。而根据中泰资管公布的产品定期报告,截至一季度末,中泰资管主动权益类公募产品规模为1271亿元,较去年四季度末的693亿元增长了578亿元,增幅为833%。

但随着市场热度退去,新发产品营销逐渐变得艰难,一些资管机构也开始将精力转回到存量产品的持营上。深圳一位公募人士向记者表示,去年一年她都在忙于制作各种新发基金的宣传材料,但今年手头上忙的却几乎都是持营。“眼下的市场,我们其实很希望投资者持续定投。”

022年默不作声过去了近一半时间,上证综指累计下跌16%,几乎所有的资管机构同步受到了市场下跌的持续冲击。

事实上,在感受弱市下规模缩水压力的一些资管机构也怀揣着另一种隐秘的希望——逆市发行的基金起点低,大概率以后业绩曲线能做得更漂亮些。但不论如何,如今券商资管不仅没有躺平,反而在努力帮助投资者重建信心。

Wind数据显示,从有数据统计的11家券商资管来看,截至5月12日,其公募基金总管理规模为5523亿元,相比于1月1日的6792亿元,累计缩水了1268亿元。但与此上述11家券商资管的公募产品总份额却达到了6120亿份,相比于1月1日的5523亿份,累计增加595亿份。

文章为作者独立观点,不代表配资门户观点

金鸿隆2023-11-28

确实是这样,我朋友去年拿60万出来开店,碰到几次疫情到现在全部亏完了,我就不一样了,我也是去年30万股票到现在只亏了8万,已经很满意了,幸好没有头脑发热跑去创业。云上策2022-05-30

早日康复,孟老师的文章既讲股票,更讲做人,我个人觉得二者不矛盾,好人不一定能炒好股,但心存不善的人一定很难炒好股!恒信宝2022-05-30

由於世紀疫情影响未退,全球通脹來襲、國際形勢錯綜複雜、經濟增長放緩導致揾錢不再容易!雖然股票市場仍以能源股比較強勢,但波幅仍時有變動,故此選擇買入時應謹慎留意。首先是該企業以往市場上整體表現及管理層管治能力、長遠發展方向與規劃、業績及財務狀況是否理想、利潤回報率相對於行業中較高。其次是該公司於業界中無論股息表現、現金流、市盈率等於當前股值會否偏低。於合理水平時便應買入持有,仍要耐心等待回報。以盈富基金為例,個人認為PE仍低可考慮現時買入作長線持有,盈利可期。倍操盘2022-05-30

兴业高管,与招行相比,工资待遇,确实太低了!强烈建议:兴业高管,工资考核与股票市值挂钩!如果未来,转债转股成功,高管工资待遇,翻倍!涨声操盘2022-05-28

等你钱多了就会心态完全不同了。一样的走势一样的起伏,你到时就会心慌意乱了。所以现在不要说没啥稀奇的。等你几百万买一股票的时候你能扛过三天大跌30点,就算佩服你了