配资者进行选择配资维权资料操作应该注意哪些问题?配资交易本身就具有一定投资风险,如果配资用户的操作策略不当,则导致资金出现亏损的可能性也会加大化,因此,配资用户应该如何制定相关交易策略?

10月6日至12日,恒指大盘连续5个交易日下跌,消极情绪在市场蔓延的也让多数投资者的投资策略趋于保守。

这一市场现状对本就处在结构性调整的港股生物医药板块显然并不友好,18A药企更是首当其冲。以腾盛博药-B为例,12日盘中,公司股价最低点降至70港元,触及其上市以来的股价新低。

实际上,早在7月11日,首个国产新冠中和抗体药挂网开售,一度让腾盛博药当日盘中股价涨幅达到39%。但由于后续传出的产品挂网单价远低于市场预期,又引发了二级市场新一轮恐慌。7月12日,腾盛博药港股股价跳水,当日下跌246%。尔后,公司股价一路阴跌至今,触及股价新低。期间仅有公司中报披露后的次日盘中股价最高达到过15港元,涨幅达到915%。

股价异动反映市场分歧

从历史股价走势来看,腾盛博药此轮股价下跌要追溯到去年12月初的新一轮股价高点465港元,往后公司股价整体延续下跌趋势。

其中,第一波下跌止于5月6日的阶段性低点15港元,往后第二波则是在横盘的过程中缓慢跌至70港元,股价平缓走势与其第一波下跌形成鲜明对比。

但值得一提的是,第二波平缓走势中,在首个国产新冠中和抗体药挂网开售和中报披露的这两个时间节点上,腾盛博药股价出现了盘中股价涨幅39%和915%的夸张异动,而这两次异动或反映出市场对腾盛博药的估值判断出现了一定分歧。

目前市场对于腾盛博药的整体估值判断,或始于中和抗体“折戟”奥密克戎变异株。

本平台了解到,早在去年4月16日,FDA便宣布撤销了单抗药物bamlanivimab单药用于新冠的紧急使用授权,当时是因为对该药产生抗药性的变异病毒增加,导致治疗新冠变异病毒有效率不足。

今年1月24日,FDA宣布修订罗氏/再生元中和抗体REGEN-COV,礼来/君实中和抗体的使用授权。这2款中和抗体对奥密克戎突变毒株无效,因此FDA决定限制其在美国范围内使用。

3月28日,FDA宣布将严格限制葛兰素史克和VirBiotechnology合作开发的COVID-19抗体疗法sotrovimab的紧急使用授权。

而今年7月,发表在《新英格兰医学杂志》上的研究指出,目前占主导地位的奥密克戎变体对Evusheld的敏感性较低。

诸多负面信息显然在不断加深市场对于新冠中和抗体的“认知偏差”。加之腾盛博药曾表示,“公司的大多数候选药物仍在进行临床试验,预计未来短期内,除了新冠药物之外,没有其他可商业化的产品。”此前allin新冠中和抗体研发的腾盛博药估值才一路走低。

也正是因为此前的市场认知偏差,让7月11日和8月25日的股价异动显得有些“突兀”,说明市场对腾盛博药的产品商业化和财报表现有了正向反馈。

实际上,市场的此番反应并非偶然。今年6月底,阿斯利康的中和抗体Evusheld落地海南博鳌乐城国际医疗旅游先行区。Evusheld可用于新冠暴露前预防,一次性注射两针的价格为13300元。

而针对上文提到的《新英格兰医学杂志》发表的对Evusheld的研究,阿斯利康也做出回应,“研究表明Evusheld中和了所有已知的值得关注的变异株,包括B4/B”目前尚未就暂停使用Evusheld与FDA进行讨论。

从产品业绩来看,美国政府已花费超过15亿美元研发和购买Evusheld。阿斯利康报告称,今年第一季度,Evusheld在全球的销售额为69亿美元。

另一方面,腾盛博药也在此前针对中和抗体药物的奥密克戎逃逸之争问题做出回应。

公司方面表示,根据美国国立卫生研究院/美国国家过敏和传染病研究所支持的包括837例入组门诊患者的ACTIV-2研究三期临床试验最终结果显示,与安慰剂相比,长效安巴韦单抗和罗米司韦单抗联合疗法使临床进展高风险的新冠门诊患者住院和死亡风险降低80%,具有统计学显著性。

腾盛博药披露的数据也显示,安巴韦单抗和罗米司韦单抗联合疗法中和奥密克戎B4/5的活性和B2相似,药代动力学模型显示,单次注射一周后,血药浓度IC50大于100倍,IC90接近20倍,说明针对奥密克戎B4/5保持有效性。并且除了药代动力学模型,加大剂量也能增强抗病毒疗效。

至于7月12日腾盛博药出现股价跳水,则在于挂网价格显示2克剂量的中和抗体国内售价每支“不高于全国最低价2417元”,每人份用药剂量为4支,合计药物价格为9668元,而价格远低于预期。可见,市场担心的更多是其后续销售情况而非产品有效性。

基本面稳健,触底反弹有望

出于宏观因素以及生物医药板块结构性调整等情况影响,市场显然难以在短期内改变保守的投资策略,腾盛博药短期股价走势因此难言乐观,但公司的基本面情况却可以在一定程度影响其投资者后续的估值判断。

从财务层面来看,截至今年上半年,腾盛博药净亏损约人民币66亿元,同比收窄862%,公司拥有人应占亏损约48亿元,同比收窄823%。

此外,资本寒冬之下,现金流成为衡量企业抗风险能力的重要参数,多数18A公司已开启节流模式,腾盛博药也不例外。报告期内,腾盛博药现金及现金等价物266亿元,资金储备超过30亿元。公司当期现金储备与净亏损额比率为

虽然这并不代表药企真实的存续支撑时间,但大于8的比值显然说明腾盛博药的现金储备较为充足,且获批上市的新冠中和抗体药物业绩并未计入当期收入,参考Evusheld的销售水平,公司后续造血能力依然值得市场关注。

如果短期估值判断情况看财务,那中长期的估值判断就要看腾盛博药的管线情况。

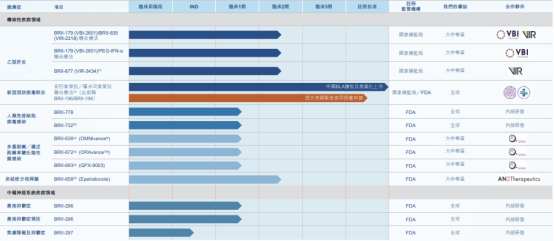

财报显示,公司已有13个处于临床开发阶段的创新候选产品,治疗领域主要包括乙肝、新冠肺炎、艾滋病、多重耐药/广泛耐药革兰氏阴性菌感染、非结核分支杆菌感染,以及产后抑郁症/重度抑郁症和其他焦虑障碍及抑郁症,其中5款产品属于自主研发。

当投资者资金损失达到一定程度时,如果配资平台设定的平仓线被触碰,那么账户就会被平台进行强制平仓处理,所以配资维权资料上写的平仓线必须明确,在即将触碰的时候及时补充资金。

当投资者资金损失达到一定程度时,如果配资平台设定的平仓线被触碰,那么账户就会被平台进行强制平仓处理,所以配资维权资料上写的平仓线必须明确,在即将触碰的时候及时补充资金。虽然除了新冠中和抗体产品,腾盛博药的其他产品尚处研发阶段,但其中乙肝功能性治愈药物、长效HIV疗法等都是极具潜力的大适应症创新产品。

配资维权资料还是值得推荐的,投资者可以打开配资查询网站查询相关的配资服务,比如说查询配资交易进展情况,以及配资市场的热点资讯等,从中可以获取更多有价值的信息,建议投资者也要提高辨别能力,选择具有权威性较高的配资查询网站。其中,乙肝在研新药BRII-17BRII-835及BRII-87都有望在今年取得一定进展。

财报显示,今年2月份,治疗性疫苗BRII-179+siRNABRII-835的II期组合疗法多区域临床试验已完成90名亚太地区受试者入组,该试验预计将于今年第三季度完成,并于年底公布中期顶线数据。如果该组合疗法的II期试验取得积极成果,公司计划在2023年向CDE申请pre-IND。

目前来看,腾盛博药当前的一个重要的估值锚点在于其后续披露的中和抗体产品的销售业绩情况。若起研发管线中乙肝功能性治愈药物、长效HIV疗法能在后续取得显著的阶段性进展,都将会成为其后续估值和股价反弹的重要加分项。

配资用户选择正规的配资维权资料也是有一定安全保障,一般来说,选择那些成就量活跃的配资平台的排行情况要靠前,配资者可适当参考排行情况选择正规的配资公司,提前做好交易计划,谨慎参与投资。

文章为作者独立观点,不代表配资门户观点