随着炒股配资逐渐大众化,越来越多的投资者选择网上配资方式,可以说是操作非常的便捷,但网上炒股也是存在一定的风险,比如说互联网配资公司突然打不开了,配资用户就会感到非常着急,这又是什么原因呢?投资者应该怎么办?

每家互联网配资公司的配资体系都略有不同,从整体上看似乎都差不多的,但是需要细分而至,尤为要注意考察配资风控、配资资金两大块的实力,再者,配资服务的质量也不容忽视,这从与客服人员的沟通便可以知道一个大概。荣丰控股6月13日公告,暂未收到承诺方宁湧超应支付的业绩补偿款,不排除将就宁湧超未完成业绩补偿义务采取包括但不限于诉讼等各种措施追索补偿款。

该笔业绩补偿款来自对安徽威宇互联网配资公司,医疗器械科技有限公司收购的业绩承诺。

荣丰控股原主营业务为房地产开发及销售,2020年5月决定剥离房地产业务,向互联网配资公司,医疗健康方向转型。2021年10月,荣丰控股以77亿元完成对威宇医疗的收购。具体为,盛世达投资有限公司将其持有威宇医疗的全部30.15%股权转让给荣丰控股,交易对价为17亿元,并以现金0.60亿元对威宇医疗进行增资。此外,长沙文超、新余纳鼎将其持有标的公司的全部423%股权的表决权不可撤销地委托给荣丰控股。

根据荣丰控股与盛世达签订协议,盛世达未能完成2021年度业绩承诺,需向荣丰控股补偿02亿元,目前该业绩补偿款已经支付。根据荣丰控股与威宇医疗时任实控人宁湧超签订协议,宁湧超未能完成2021年度业绩承诺,需向荣丰控股补偿19357万元。

目前宁湧超还未支付该笔款项,称因资产变现需要一定时间,难以在规定期限内向公司支付业绩承诺补偿款,继续积极筹集款项的同时将其配偶廖筱叶现持有的威宇医疗162%股权全部质押给荣丰控股作为担保。

申万宏源负责发行的相关人士接受记者采访时表示,破发是互联网配资公司,新股发行市场化的正常现象,需正确理性的看待。应坚持市场化改革方向不动摇,鉴于我国资本市场发展历程,必要监管不可或缺,建议监管能及时出台相关政策。

申万宏源负责发行的相关人士接受记者采访时表示,破发是互联网配资公司,新股发行市场化的正常现象,需正确理性的看待。应坚持市场化改革方向不动摇,鉴于我国资本市场发展历程,必要监管不可或缺,建议监管能及时出台相关政策。威宇医疗成立于2017年,是一家医用骨科植入耗材配送和技术服务提供商。2019年至2020年,威宇医疗的营业收入分别为178亿元、94亿元,扣非净利润分别为11亿元、0.65亿元。被收购后的首年,威宇医疗2021年度净利润为17408万元,扣非净利润为6976万元,业绩和2021年度承诺业绩17亿元相差较大。

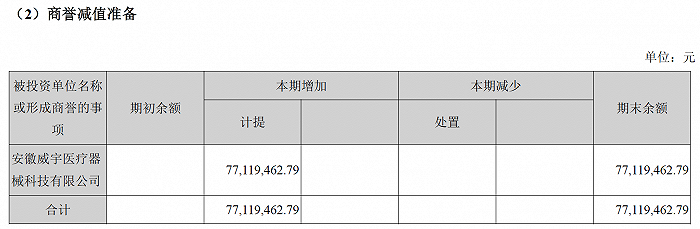

此外,荣丰控股因威宇医疗在业绩承诺期业绩完成数远小于承诺数,2021年对威宇医疗计提了全部商誉减值77195万元。

片:威宇医疗商誉减值准备,来源:荣丰控股年报

在进行重大资产重组以尽快完成转型的荣丰控股还卖掉了手中最后一块地。

020年12月16日,荣丰控股发布《关于出售子公司股权的公告》称,控股子公司北京荣丰房地产开发有限公司拟将持有的重庆荣丰100%股权转让给保利投资实业有限公司,目标公司项下土地占地面积为171万平方米,股权及债权总对价为110亿元,其中,股权交易价格为人民币30亿元,同时约定,保利重庆公司提供借款给重庆荣丰用于偿还北京荣丰的借款本金及利息共80亿元。

这笔出售使得荣丰控股投资收益大涨,助力其2021年的业绩扭亏为盈。2021年度,荣丰控股实现营业收入52亿元,同比增长130.20%,归属于母公司的净利润36亿元,同比增加1,1142%。然而,扣除非经营性损益后,净利润陡降为-43亿元。

对于荣丰控股的盈利稳定性,深交所也于5月5日对其进行了年报问询。其中还包括预计收入与经审计收入金额差异较大原因、2021年预付账款和其他应收款较去年大幅增长原因、威宇医疗首年未完成业绩承诺且相差较大原因等问题。荣丰控股公告称,将延期到6月15日回复该问询函。

据悉,荣丰控股目前既无土地储备,亦无在建项目,仅剩长春国际金融中心项目尾盘在售,并计划于2022年彻底剥离房地产资产,完成转型。

要彻底转型的荣丰控股实际持有威宇医疗374%股份,持股比例未达到50%以上,若委托表决权行使期限36个月届满时,荣丰控股未能进一步取得威宇医疗的剩余股权且委托表决权不再续期,则存在不能继续控制威宇医疗的风险。

值得一提的是,荣丰控股或将引入国资股东。3月24日,荣丰控股公告称,控股股东盛世达与湖北省新动能基金管理有限公司签署《股份转让框架协议》,湖北新动能拟受让盛世达持有的荣丰控股43,905,725股股份,约占已发行股份的290%,交易完成后湖北新动能将成为荣丰控股的控股股东,湖北省国资委将成为荣丰控股的实际控制人。

为了保障互联网配资公司,配资公司应该不断提高风控管理团队,不断完善配资服务和提升专业性,帮助配资用户实现配资成功提供合理的风控系统;对于配资用户也要加强自身操作者技术,保持谨慎的配资态度,科学的合理的进行配资投资。

文章为作者独立观点,不代表配资门户观点