无论是哪种配资交易,都会伴随着资金风险的产生,就比如说股票配资投资也是出现相应的配资平台排名,投资者应该如何减少风险呢?建议投资者不要满仓持有,容易引发爆仓行为造成资金损失,因此,要合理控制仓位。

2020年9月,吉利德豪掷210亿美元,以收盘价108%的溢价收购了抗体药研发公司Immunomedics。

此次交易的的核心产品,是一款行业极为关注的明星产品,同样也是首个获得FDA批准上市的Trop-2抗体药物偶联物药物戈沙妥珠单抗Trodelvy。

作为吉利德转型开拓肿瘤业务的“重磅炸弹”,这款Trop2ADC产品当时显现出了在膀胱癌、HR+/HR2+乳腺癌、肺癌等大适应症治疗上的不错潜力,以至于美国券商机构Cowen曾预计这款药的最高销售收入有望达到每年40亿美元。

这场ADC领域交易金额最大的一笔交易,似乎成为了云顶新耀-B港股上市的“助推剂”。

早在2019年4月,云顶新耀便以35亿美元对价与Immunomedics达成了戈沙妥珠单抗的独家许可协议,获得了在大中华区、韩国和部分东南亚国家研发、注册和商业化的独家权利。

吉利德宣布收购Immunomedics的一个月后,云顶新耀在港股正式挂牌上市,而戈沙妥珠单抗作为其产品管线的核心产品,成为其估值的重要支撑。云顶新耀股价在2021年初的复杂市场环境下实现逆势大涨,并于当年2月16日盘中达到上市以来的股价最高点1080港元。

这一股价与10月10日云顶新耀的上市股价最低点每股79港元,显然反差极大。中报披露至今,公司股价跌幅已达到487%,较历史最高点跌幅则达到95%。戈沙妥珠单抗或许正是压倒云顶新耀估值的最后一根稻草。

配资平台排名,巴菲特在今年早些时候的股东信中表示,伯克希尔在过去两年中花费了517亿美元用于回购股票,“有时,当其他途径没有什么吸引力时,回购对伯克希尔股东来说具有积极意义。”“长期持有”变成“低买高卖”

8月24日,云顶新耀发布其2022年中期业绩。财报显示,公司当期收益约为人民币104万元,研发开支约46亿元,同比扩大约378%;公司权益持有人应占期内亏损约68亿元,同比扩大约737%。

面对如此一份惨淡的业绩,二级市场却反应平平。公司25日股价仅收跌0.86%。但这并非市场偃旗息鼓,而是早在8月16日市场负面情绪便已爆发。

当日,云顶新耀宣布将戈沙妥珠单抗在大中华区、韩国和部分东南亚国家的开发和商业化独家权利退回给吉利德全资子公司Immunomedics。为此,云顶新耀将获得总额55亿美元的收益,其中包括预付款8亿美元和未来潜在的里程碑付款75亿美元,折合人民币30.7亿元。但就在今年6月,戈沙妥珠单抗正式获得国家药监局批准上市。

说好的“长期持有”变成了“低买高卖”,市场对云顶新耀的这波“理财”操作显然不认可。8月16日消息一出,公司股价大幅收跌110%。

站在云顶新耀的角度,戈沙妥珠单抗离获得收益几乎只差挂网和铺开销售,这个时间点退回权益或许说明公司认为戈沙妥珠单抗未来在权益市场的销售收益达不到30亿元,亦或者说公司认为以自身商业化水平在权益市场无法短期达到30亿的销售水平。

前者的问题出在戈沙妥珠单抗自身的临床数据和面临的市场竞争环境上。

今年的ASCO大会上,吉利德公布了戈沙妥珠单抗的TROPiCS-02三期临床数据,数据显示,与医生选择的化疗相比,Trodelvy将疾病进展或死亡风险降低了34%。一年后,Trodelvy治疗组疾病无进展的患者比例是TPC治疗组的3倍。

但在中位无进展生存期上,Trodelvy治疗组的PFS为5个月,TPC治疗组为0个月,差异仅为5个月。这一微小的差异,显然不能获得国际学界的认可。德克萨斯大学MD安德森癌症中心乳腺医学肿瘤学主任DebuTripathy指出,将PFS延长不到2-3个月“真的不值得”。加拿大皇家银行资本市场调查的92%肿瘤学家表示,希望看到至少2个月的优势。

与戈沙妥珠单抗临床数据不尽如人意相比,市场竞品的研发进度和成果已获得市场广泛关注,其中最大的威胁莫过于第一三共的DS-820

在HR+/HER2-乳腺癌这一治疗领域,DS-8201的治疗潜力显然已得到全球业界的认可。

今年的ASCO大会上,DS-8201的DESTINY-Breast04的三期临床试验结果同样公布。临床数据显示,针对HER2低表达患者,在HR+患者中,DS-8201组和化疗组的无进展生存期分别为1个月和4个月;客观缓解率分别为56%和13%;总生存期方面分别为29个月和15个月。

如果大家真的担心,可以在选择配资公司的时候多花点功夫,筛选出正规、合法、靠谱的股票配资公司,那就不用担心配资平台排名会被骗走了。虽然配资行业游走在灰色地带,但是大部分企业都是真心实意做买卖的,他们都是正直的商人,不会因为一点钱就铤而走险,完全犯不着啊。虽然DS-8201与Trodelvy的临床试验由于入组标准不同不能简单对照比较,但在DS-8201的HER2低表达组中也包含着HR+/HER2-的患者,也就意味着二者在在HR+/HER2-乳腺癌适应症领域存在一定的治疗重叠,也就意味着潜在的市场竞争。

今年3月21日,DS-8201在国内申报上市。而就在半月前,罗氏先后在辽宁、青海对其HER2-ADC药物Kadcyla,采取了主动降价措施。在青海省发布的药品价格调整通知中,Kadcyla的两个剂型降幅达到53%,可见DS-8201对市场竞品的压迫力。

除了戈沙妥珠单抗自身面临的问题外,来自云顶新耀的商业化能力问题同样存在。

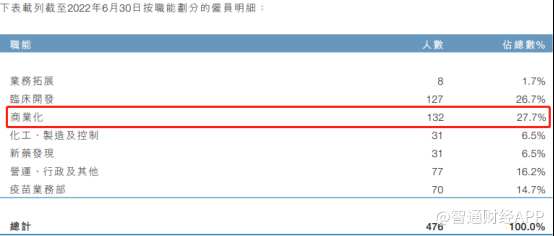

与一众没有产品商业化且未盈利的Biotech一样,云顶新耀的商业化团队规模和渠道建设尚处初期。今年中报显示其商业化团队人数仅132人。

而另一方面,DS-8201在全球商业化上已获得了阿斯利康的加持。2021年其全球销售额为26亿美元,日本市场2021年前三季度销售额达到了301亿日元,同比增长106%。在中国,与连续三年蝉联第一MNC宝座的阿斯利康合作的优势无疑将更加明显。

从时间窗口来看,DS-8201现已在国内走申报流程,云顶几乎不可能在其上市前做到将戈沙妥珠单抗在大中华区铺开销售,商业化能力上存在的实力差距也在一定程度上使得戈沙妥珠单抗的理论市场销售可能得不到现实销售业绩论证。

由此来看,通过退回权益的这项BD交易换回30亿现金,在短期对云顶新耀无疑是一个更优解。

选择“活着”还是“诗与远方”?

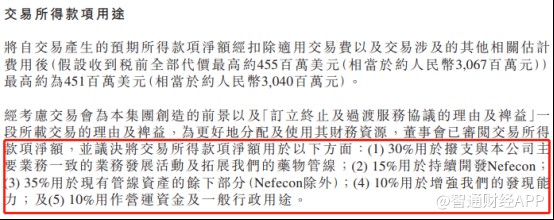

在云顶新耀发布的公告中,其后续所得资金集中到其他管线,其中30%将用于与公司主要业务一致的业务发展活动、拓展药物管线,15%用于开发Nefecon,35%用于推进现有管线中的其他部分,10%用于增强发现能力,10%作为运营资金以及一般行政用途。

而从其中报最新的披露的业绩和产品管线来看,目前云顶新耀共有14条参与开发的新药管线,其中依拉环素已经在国内递交上市申请,另有5个产品国内处于III期开发中,Nefecon也预计将在下半年申报上市。

在云顶新耀看来,与其押宝戈沙妥珠单抗与DS-8201的正面竞争,倒不如“一鲸落万物生”。并且30亿资金对于一家尚处在融资阶段的Biotech来说足以度过当前的资本寒冬。

财报显示,公司当期研发开支46亿元,公司权益持有人应占期内亏损约68亿元,当期经营性现金流净流出15亿元;当期现金及现金等价物合计157亿元。按目前的研发开支和亏损情况,公司账面现金仅可支持其2-3年的研发与营业活动。

并且根据此前的协议,云顶新耀除要支付6500万美元首付款之外,还要支付4亿美元开发里程碑费用、3亿美元销售额里程碑付款,并在Trodelvy商业化之后,还需要根据产品销售情况给予吉利德14%-20%的销售分成。

也就是说,在产品完成所有的里程碑后,不包括销售提成,云顶新耀将要付出约36亿美元。以目前的现金储备来看,云顶新耀还差了逾35亿元的资金缺口。

众所周知,2021年以来,受宏观因素影响叠加18A公司二级市场价值倒挂,一级市场对于生物医药赛道的投资趋于保守,让大部分18A上市公司融资窗口不断趋紧,不少“造血能力”不足的未盈利生物医药公司压力倍增,若为了一款明星产品商业化进一步压榨公司的融资能力和生存空间,显然对云顶新耀而言不可接受。

相反,以2021年年度业绩披露的亏损水平,退回权益获得了超30亿元现金,有望将云顶新耀的现金流延长至2026年。显然,云顶新耀已在“活着”和“诗与远方”的选项中做出了自己的判断。

但目前二级市场对Biotech的估值逻辑却是以其是否能从Biotech向Biopharma转型过渡来进行判断。

以前市场将拥有漂亮的pipeline、进入临床试验、申请IPO等作为成功的标志。当下,从Biotech向Biopharma转型的终极考验则是产品获批上市,同时产生销售额、销售利润,形成市场份额。在这一逻辑下,没有产品获批上市的云顶新耀或许难以获得市场青睐。

都说投资需要花费一定的成本,但在配资投资方式看来,配资平台排名不高,属于成本较低的投资方式,但同时存在一定的风险,需要配资用户提高自身警惕,掌握掌握配资技巧,及时掌握配资相关信息,把握盈利的机会。

文章为作者独立观点,不代表配资门户观点

91点买吧2023-12-04

天天买天天买,可是手里股票为啥不涨呢???呵呵……天天利好可是手里钱少了这是为什么呢